Chef d’entreprise et besoin de trésorerie : comment s’y retrouver et quelles solutions adopter parmi les offres de votre banquier ?

Crédit de trésorerie, mobilisation de créances, facilité de caisse, escompte, affacturage, cession Dailly… Vous êtes chef d’entreprise et vous cherchez à renforcer votre trésorerie. Mais comment vous y retrouver parmi les multiples options qui s’offrent à vous ?

Crédit de trésorerie, mobilisation de créances, facilité de caisse, escompte, affacturage, cession Dailly… Vous êtes chef d’entreprise et vous cherchez à renforcer votre trésorerie. Mais comment vous y retrouver parmi les multiples options qui s’offrent à vous ?

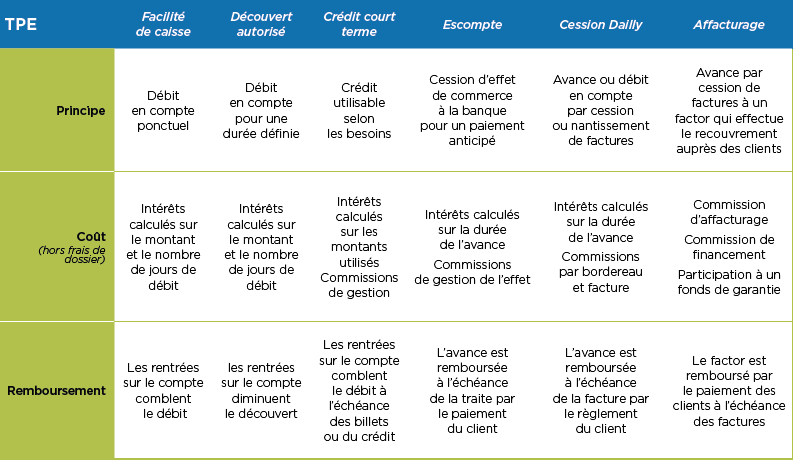

Pour vous aider, voici les solutions que votre banquier peut vous proposer pour vos besoins de trésorerie à court terme, à adapter bien sûr à votre situation et à vos besoins d’exploitation.

Vous privilégiez une autorisation de compte débiteur ? La facilité de caisse et le découvert autorisé sont faits pour vous !

Utilisés pour des besoins ponctuels, ils vous permettent d’avoir un compte débiteur jusqu’à un plafond fixé à l’avance avec votre banque.

– La facilité de caisse : c’est une autorisation de votre banquier pour laisser le compte de votre entreprise devenir débiteur pour une durée très courte (quelques jours dans le mois) à l’occasion de sorties de trésorerie relevant du cycle normal de l’exploitation. Solution souvent adaptée à des situations exceptionnelles (événement urgent ou imprévu) mais révocable sans préavis.

Quel coût ? Celui des intérêts débiteurs (agios), calculés sur le montant du débit et sur le nombre de jours d’utilisation.

– Le découvert autorisé : destiné à compléter un fonds de roulement temporairement insuffisant, il est accordé après examen par le banquier de la situation de l’entreprise, de l’ancienneté des relations et des garanties proposées, avec un montant (selon le CA) et une durée de l’autorisation de découvert (en général un an) définis contractuellement.

Quels coûts ? Ceux des intérêts, facturés sur les seules utilisations réelles, auxquels s’ajoutent la « commission de découvert » et la « commission de mouvement ».

Vous préférez une avance de votre banquier sur vos ventes déjà réalisées ?

Choisissez la mobilisation de créances : escompte, mobilisation Dailly ou affacturage !

Avec la mobilisation de créances, vous recevez en avance le règlement de ventes réalisées mais non encore encaissés par vos clients (professionnels uniquement), sans remettre en cause les délais de paiement que vous leur avez accordés.

– L’escompte : votre banque, en échange de l’effet de commerce que vous lui cédez (traite, lettre de change relevé, billet à ordre… Le plus souvent n’ayant pas plus de 90 jours à courir), vous paie celui-ci avant sa date d’échéance. En cas d’impayés, la banque peut se retourner contre son remettant (le client) ou poursuivre le tiré (le client de son client).

Quels coûts ? Les intérêts (calculés sur la durée de l’avance) et les commissions de gestion des effets.

– La mobilisation de créance Dailly : vous transférez à votre banque une partie du poste « Clients » de votre entreprise en échange d’une ligne de crédit à court terme. Une convention définit les modalités de la procédure, et un « bordereau de cession » ainsi qu’un double des factures est remis à la banque qui, après vérification et sélection, crédite le compte de l’entreprise. Une formule adaptée pour les entreprises qui ne peuvent pas tirer de traites sur leurs clients (secteur public ou parapublic, grands groupes, etc.).

Quels coûts ? Ils sont constitués des intérêts (selon la durée de l’avance) et des commissions (par bordereau et par facture).

– L’affacturage : vous vendez une créance professionnelle à une société financière spécialisée dans l’affacturage (le factor) qui se chargera de son recouvrement. A la fois procédé performant de recouvrement, technique de couverture contre l’insolvabilité des clients et une forme de mobilisation intégrale du poste « Clients » si l’entreprise demande au factor de lui avancer immédiatement le montant des créances cédées.

Quels coûts ? Les commissions de financement (intérêts) et d’affacturage + une participation à un fonds de garantie (restituable en fin de contrat).

Pour aller plus loin

RDV les 1er et 2 octobre 2018 au Salon SME, à Paris >> Découvrez le programme de conférences dédiées aux dirigeants de TPE !

A propos de l’auteur

Institution indépendante, la Banque de France a trois grandes missions : la stratégie monétaire, la stabilité financière, les services à l’économie. L’Institution assure ainsi notamment la cotation des entreprises, le suivi de la conjoncture et la gestion de la médiation du crédit. Un dispositif d’accompagnement des TPE a également été mis en place en 2016. Parallèlement, la Banque de France développe des outils de diagnostic, afin d’accompagner les entreprises.

Et pour en savoir plus :

Guide sur la thématique du besoin de trésorerie de la Fédération Bancaire Française (FBF)

Référentiel des financements de la Banque de France

Commentaires