[Dossier spécial Auto-entrepreneur] Les clés pour décrypter l’actualité et les réformes à venir.

Le moral est plutôt au beau fixe en ce moment. Ce constat se vérifie à la lecture des statistiques les plus récentes de créations d’entreprise. Selon l’Insee, on assiste à une accélération des créations d’entreprises : 566 000 entreprises ont été créées toutes formes juridiques confondues sur un an, entre août 2016 et juillet 20171, soit près de 4 % de plus que l’année précédente. Les auto-entreprises représentent 40 % des créations d’entreprise ; près de 22 000 ont été créées en juillet dernier. On comptait, par ailleurs, 1 072 000 auto-entrepreneurs2 (officiellement rebaptisés micro-entrepreneurs au 1er janvier 2016) inscrits fin 2016. Record battu !

Le moral est plutôt au beau fixe en ce moment. Ce constat se vérifie à la lecture des statistiques les plus récentes de créations d’entreprise. Selon l’Insee, on assiste à une accélération des créations d’entreprises : 566 000 entreprises ont été créées toutes formes juridiques confondues sur un an, entre août 2016 et juillet 20171, soit près de 4 % de plus que l’année précédente. Les auto-entreprises représentent 40 % des créations d’entreprise ; près de 22 000 ont été créées en juillet dernier. On comptait, par ailleurs, 1 072 000 auto-entrepreneurs2 (officiellement rebaptisés micro-entrepreneurs au 1er janvier 2016) inscrits fin 2016. Record battu !

C’est presque l’euphorie. Espérons que la tendance se confirme, voire s’amplifie. Le « plan gouvernemental en faveur des travailleurs indépendants » (dit « plan indépendants ») présenté par le premier ministre Edouard Philippe, le 8 septembre dernier, va-t-il y contribuer ? La présentation de ce plan, dans ses dispositions qui intéressent, de près ou de loin, les auto-entrepreneurs, sera précédée de celle des modifications, sur le plan juridique, fiscal et social, du régime de l’auto-entrepreneur intervenues au cours de l’année 2017.

Le présent : les modifications récentes du régime de l’auto-entrepreneur

A. Révision de certaines données chiffrées

Chaque année, beaucoup de données chiffrées intéressant les auto-entrepreneurs changent : seuil de chiffre d’affaires à dépasser pour pouvoir valider des trimestres de retraite, etc. Deux données présentent une importance particulière.

D’abord, les plafonds de chiffres d’affaires auxquels sont soumis les auto-entrepreneurs ont été rehaussés au 1er janvier 2017 pour s’élever à :

- 82 800 € pour les activités de vente et activités assimilées (contre 82 200 € de 2014 à 2016)

- 33 200 € pour les activités de prestations de services (contre 32 900 € de 2014 à 2016)

Quant aux plafonds de chiffre d’affaires majorés (les « seuils de tolérance »), qu’il ne faut en aucun cas dépasser pendant deux ans, sous peine d’être définitivement déchu du bénéfice du régime de la micro-entreprise, ils ont été portés à 91 000 € (vente) et à 35 200 € (prestations de services), contre 90 300 € et 34 900 € auparavant.

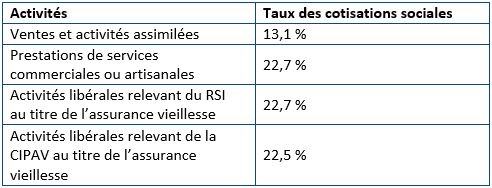

Toujours à compter du 1er janvier 2017, les taux des cotisations sociales ont été légèrement diminués, soit :

B. L’amélioration des droits sociaux des travailleurs indépendants intervenants sur les plateformes internet

L’« uberisation » ou la « plateformisation » de l’économie est un phénomène en plein essor que ce soit dans le domaine du transport de personnes (Uber) ou de la livraison, notamment de nourriture (Deliveroo ou Foodora). Or, les prestataires qui offrent leurs services sur ces plateformes (livreurs à vélo, notamment) ne sont jamais des salariés. Ce sont juridiquement des travailleurs indépendants – très souvent des auto-entrepreneurs –, alors qu’ils sont économiquement dépendants de ces plateformes : c’est souvent elle qui fixe le montant de rémunération, parfois impose des horaires, une tenue de travail, voire, dans les cas extrêmes, une obligation d’exclusivité, l’auto-entrepreneur se voyant interdire la possibilité de travailler pour une plateforme concurrente. La situation de l’auto-entrepreneur est ainsi très proche de celle du salarié, mais sans le bénéfice de la sécurité, notamment en termes de profession sociale, offerte par le contrat de travail.

La loi Travail (El Khomri) du 8 août 2016 a souhaité prendre en considération, sur le plan social, le phénomène de l’uberisation : elle a, en effet, créé un embryon de responsabilité sociale des « plateformes internet de mise en relation » au profit des prestataires indépendants qui travaillent pour ces plateformes. Concrètement, cette loi prévoit qu’ils puissent obtenir la prise en charge par ces dernières de certains frais : le coût des cotisations accident du travail dans le cas où le travailleur indépendant décide de souscrire personnellement à cette assurance, dans la limite d’un plafond fixé par décret (un décret du 4 mai 20173 fixe ce montant à 3 % du plafond annuel de la sécurité sociale, soit 1176,84 € en 2017), la contribution à la formation professionnelle, ainsi que les frais d’accompagnement à la validation des acquis de l’expérience (VAE).

Cette prise en charge n’est applicable que lorsque le chiffre d’affaires réalisé par le travailleur indépendant dépasse un certain montant fixé par décret. Ce même décret du 4 mai 2017 fixe ce montant à 13 % du plafond annuel de la sécurité sociale (soit 5 099,64 € en 2017). Ces obligations sociales nouvelles qui pèsent sur les plateformes ne sont applicables qu’à compter du 1er janvier 2018, mais certaines plateformes, anticipant cette échéance, semblent les appliquer d’ores et déjà.

Les pouvoirs publics ne semblent pas vouloir aller plus loin dans la protection des travailleurs indépendants opérant sur les plateformes. Une étude récente du ministère du travail rejette l’idée de la création d’un statut protecteur spécifique pour ces travailleurs indépendants, compte tenu de l’hétérogénéité des situations de ces travailleurs4. On s’oriente plus vraisemblablement vers un alignement progressif des droits des travailleurs indépendants dans leur ensemble (pas seulement ceux des opérateurs sur les plateformes) vers le statut salarié, notamment en leur reconnaissant le droit de percevoir des allocations chômage en cas de cessation d’activité. On parle d’universalité de l’assurance-chômage. Cette idée, défendue par le candidat Macron au cours de la campagne présidentielle, fait son chemin, mais elle paraît se heurter à de redoutables obstacles de financement.

C. La possible requalification de l’auto-entrepreneur en salarié

L’auto-entrepreneur est juridiquement un « travailleur indépendant », mais, dans certaines circonstances, il pourrait prétendre se prévaloir du statut de salarié et des avantages qui y sont attachés : droit aux congés payés, respect de la durée légale de travail (35 h hebdomadaire), paiement des heures supplémentaires, rémunération au moins égale au SMIC, etc. Cela, en cas d’utilisation « dévoyée » du régime de l’auto-entrepreneur et de son recours comme un substitut au contrat de travail. En pratique, cette situation se présente uniquement lorsque l’auto-entrepreneur travaille pour une clientèle d’entreprise, en vertu d’un « contrat de mission ». Cela se rencontre dans une multitude de situations : employé de restaurant, chauffeur, commercial, etc. Cette possible requalification semble pourtant difficile à admettre : le code du travail pose même une « présomption de non-salariat » de l’auto-entrepreneur (art. L. 8221-6), mais elle peut être renversée, à l’occasion d’un litige, par les tribunaux, s’il est établi l’existence d’un lien de subordination permanent, qui se prolonge dans le temps, entre l’entreprise, le donneur d’ordre (le « pseudo-employeur ») et l’auto-entrepreneur (« pseudo-salarié »). Encore faut-il que l’auto-entrepreneur ou que l’administration (Urssaf, inspection du travail, etc.) saisisse le juge. Pendant plusieurs années, les cas de requalification par les tribunaux étaient marginaux, mais, depuis quelques mois, les hypothèses se multiplient.

Cela a été notamment admis dans l’affaire suivante (Crim. 10 janv. 2017, n° 15-86580). Il est question d’une société spécialisée dans l’édition et la diffusion d’ouvrages située à Paris. Les inspecteurs de l’URSSAF, qui ont opéré un contrôle dans les locaux de l’entreprise (vraisemblablement sur la base d’une dénonciation), ont relevé que cette société et son gérant avaient intentionnellement substitué des auto-entrepreneurs (et des stagiaires) à des salariés pour occuper des postes permanents au sein de l’entreprise. Il y avait donc un même travail effectué sous deux statuts différents. La société et son gérant ont finalement été condamnés à des peines d’amende – pour des montants respectifs de 10 000 € et de 2 000 € – pour travail dissimulé.

Dans une autre affaire, il s’agissait d’un entraineur qui donnait des cours pour un club de tennis en qualité d’auto-entrepreneur. C’est une activité libérale indépendante. La cour d’appel d’Aix-en-Provence (18 déc. 2016, n° 14-20205) a refusé de le considérer comme un salarié, notamment parce qu’il disposait d’une totale liberté dans l’organisation de son emploi du temps et que c’était lui qui fixait le tarif des cours qu’il dispensait. Il n’y avait donc aucun lien de subordination entre le professeur de tennis et le club. Dans cette affaire, la solution paraît évidente, mais, en pratique, ce n’est pas toujours le cas.

Les donneurs d’ordre doivent donc être particulièrement vigilants et, pour éviter toute requalification d’un contrat de mission en contrat de travail, seraient bien inspirés de laisser une certaine marge de manœuvre de leur prestataire auto-entrepreneur dans l’accomplissement de sa mission.

Pour aller plus loin !

- Vous êtes artisan et auto-entrepreneur ? Découvrez les assouplissements de réglementations prévus pour vous.

- Pour découvrir la seconde partie de notre dossier sur les perspectives du régime pour 2018, rendez-vous ici !

- (Re)découvrez, en podcast audio, la conférence de Xavier Delpech, au Salon SME 2017 : Auto-entrepreneur : les clés pour décrypter l’actualité et les réformes à venir.

A propos de l’auteur

Xavier DELPECH est docteur en droit. Il est rédacteur en chef de la revue « AJ Contrat », publiée par les éditions Dalloz. Il a écrit de très nombreux articles en droit de l’entreprise, notamment au Recueil Dalloz. Il est l’auteur de Auto-entrepreneur. Micro-entrepreneur dont la dernière édition est parue en 2017 aux éditions Delmas, ainsi que de deux autres ouvrages publiés chez le même éditeur : Fonds de commerce et Société à responsabilité limitée (SARL). Il est également professeur associé à l’Université Lyon 3 Jean Moulin et formateur.

Xavier DELPECH est docteur en droit. Il est rédacteur en chef de la revue « AJ Contrat », publiée par les éditions Dalloz. Il a écrit de très nombreux articles en droit de l’entreprise, notamment au Recueil Dalloz. Il est l’auteur de Auto-entrepreneur. Micro-entrepreneur dont la dernière édition est parue en 2017 aux éditions Delmas, ainsi que de deux autres ouvrages publiés chez le même éditeur : Fonds de commerce et Société à responsabilité limitée (SARL). Il est également professeur associé à l’Université Lyon 3 Jean Moulin et formateur.

Sources :

1- Accélération des créations d’entreprises en juillet 2017, Informations rapides, Insee, 25 août 2017 – n°222.

2- Les micro-entrepreneurs fin 2016, Acoss Stat n° 252 – Juillet 2017.

3- Décret n° 2017-774 du 4 mai 2017, JO 6 mai.

4- Dares, L’économie des plateformes, 9 août 2017.

Commentaires